Bài tập thuế giá trị gia tăng có đáp án ôn công chức thuế 2020′. Sưu tầm từ các group chủ yếu là từ group cùng ôn thuế của anh Phong

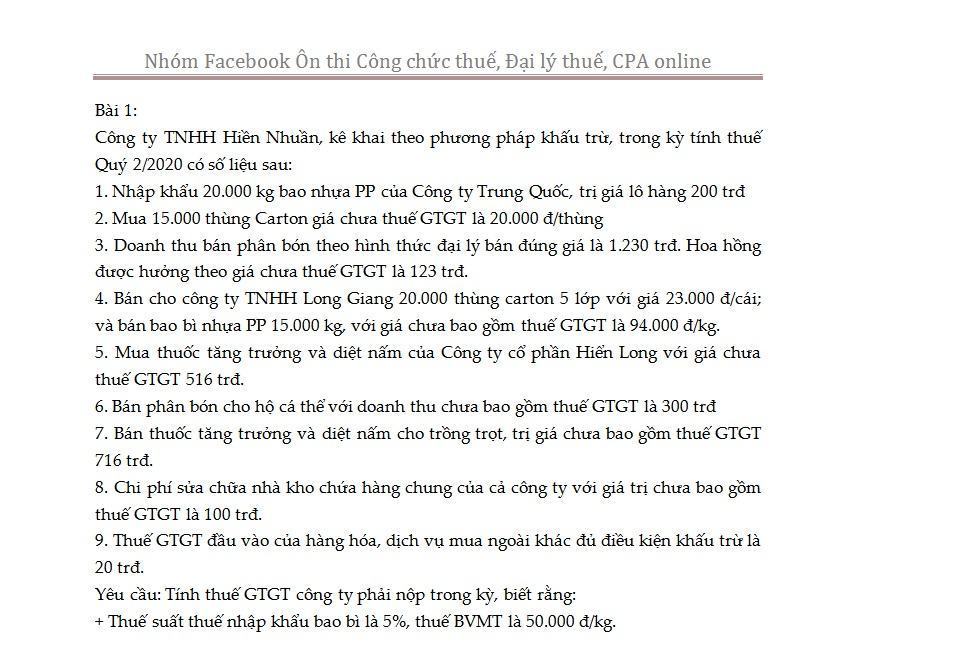

Bài 1 Bài tập thuế giá trị gia tăng có đáp án

Đáp án:

– Doanh thu bán phân bón theo hình thức đại lý bán đúng giá là 1.230, hoa hồng được hưởng theo giá chưa có thuế GTGT là 123trđ: thuộc đối tượng không phải kê khai tính nộp thuế gtgt

– Bán cho công ty TNHH Long Giang 20.000 thùng carton 5 lớp với giá chưa thuế gtgt 23.000đ/cái và bán bao bì nhựa pp15.000kg với giá chưa bao gồm thuế gtgt là 94.000 đ/kg

Giá tính thuế: 23.000*20.000 + 15.000*94.000 = 1.870trđ

Thuế gtgt đầu ra= 1.870*10%= 187trđ

– Bán phân bón cho hộ cá thể với doanh thu chưa bao gồm thuế gtgt là 300trđ:

Thuộc đối tượng không chịu thuế giá trị gia tăng

– Bán thuốc tăng trưởng và diệt nấm cho trồng trọt, trị giá chưa bao gồm thuế gtgt là 716trđ

Giá tính thuế: 716trđ

Thuế gtgt đầu ra= 716*5% = 35.8 trđ

Tổng thuế GTGT đầu ra = 187+ 35.8 = 222.8 trđ

– Nhập khẩu 20.000kg nhựa PP trị giá lô hàng 200trđ

Giá tính thuế nhập khẩu 200tr

Thuế nhập khẩu:200 * 5% = 10trd

Thuế bảo vệ môi trường: 50.000*20.000= 1000trđ

Giá tính thuế gtgt = 200+10+1000 = 1210 trđ

Thuế gtgt hàng nhập khẩu = 1210*10%=121 trđ

– Mua 15.000 thừng Carton:

Giá tính thuế: 15.000*20.000 = 300tr

Thuế giá trị gia tăng đầu vào = 300*10%= 30trđ

– Mua thuốc tăng trưởng và diệt nấm của công ty cổ phẩn Hiển Long với giá chưa thuế gtgt 516trđ:

Giá tính thuế: 516trđ

Thuế gtgt đầu vào = 516*5%= 25.8 trđ

– Chi phí sửa chữa nhà kho chứa hàng dùng chung cho cả công ty với trị giá chưa bao gồm thuế gtgt là 100trđ

Giá tính thuế 100trđ

Thuế gtgt đầu vào= 100*10%*(123+1.870+716)/(123+1.870+300+716)= 9.003 trđ

– Thuế gtgt đầu vào của hàng hóa dịch vụ khác đủ đều kiện khấu trừ là 20trđ

Thuế gtgt đầu vào = 20trđ

Tổng thuế GTGT đầu vào = 121+ 30 + 25.8 + 9.003 +20 = 205.803 trđ

Thuế gtgt phải nộp trong kỳ= Thuế gtgt đầu ra – Thuế gtgt đầu vào = 222.8 – 205.803 = 16.997 trđ

Vậy thuế gtgt doanh nghiệp phải nộp trong kỳ là 16.997 trđ

Bài 2:

Công ty TNHH HN kê khai thuế theo phương pháp khấu trừ, trong kỳ tính thuế Quý 4 năm 2017 có các nghiệp vụ sau:

+ Xuất bán 20 máy tuốt lúa cho Công ty HC, đơn giá 5.000.000 đ/máy.

+ Bán 5 tấn đường cho công ty WKT, giá bán chưa thuế GTGT là 18.000.000 đồng/tấn

+ Nhận ủy thác nhập khẩu 1.000 hộp sô cô la, đơn giá chưa thuế GTGT là 200.000 đ/hộp, hoa hồng ủy thác là 5% theo giá chưa thuế GTGT.

+ Mua 15 máy tuốt lúa của Công ty AM, đơn giá 4.000.000 đ/máy. Công ty đã thanh toán bằng chuyển khoản.

+ Mua 10 tấn đường của Công ty cổ phần Lam Sơn, đơn giá đã bao gồm thuế GTGT là 17.600.000 đ/tấn. Công ty chưa thanh toán cho người bán.

+ Giá trị mua vào không tách riêng được 30.000.000 đ, thuế GTGT 3.000.000 đ

+ Trong quý công ty nhận được quyết định truy thu thuế làm giảm số thuế được khấu trừ năm 2015 là 11.000.000 đ.

+ Phát hiện Quý 2/2017: kế toán kê khai sai số học dẫn đến tăng thuế GTGT được khấu trừ là 3.000.000 đ và phát hiện kê khai trùng một hoá đơn đầu ra Giá trị 60.000.000 đ, Thuế 6.000.000 đ. Biết rằng, trên tờ khai chính thức Quý 2 có số thuế phải nộp là 1.000.000 đ

a. Tính số thuế phải nộp và lập tờ khai Quý 4 năm 2017

ĐÁp án

* Thuế GTGT đầu ra

– Xuất bán 20 máy tuốt lúa cho Công ty HC, đơn giá 5.000.000 đ/máy -> Sản phẩm không chịu thuế GTGT

– Bán 5 tấn đường cho công ty WKT, giá bán chưa thuế GTGT là 18.000.000 đồng/tấn:

5 x 18.000.000 x 5% = 4.500.000 đ

– Nhận ủy thác nhập khẩu 1.000 hộp sô cô la, đơn giá chưa thuế GTGT là 200.000 đ/hộp, hoa hồng ủy thác là 5% theo giá chưa thuế GTGT

1.000 x 200.000 x 5% x 10% = 1.000.000 đ

-> Tổng số thuế GTGT đầu ra là:

4.500.000 + 1.000.000 = 5.500.000 đ

* Thuế GTGT đầu vào đc khấu trừ:

– Mua 15 máy tuốt lúa của Công ty AM, đơn giá 4.000.000 đ/máy. Công ty đã thanh toán bằng chuyển khoản -> Không được khấu trừ vì đây là sp ko chịu thuế GTGT

– Mua 10 tấn đường của Công ty cổ phần Lam Sơn, đơn giá đã bao gồm thuế GTGT là 17.600.000 đ/tấn

10 x 17.600.000/(1+5%) x 5% = 8.380.952,38 đ

– Giá trị mua vào không tách riêng được 30.000.000 đ, thuế GTGT 3.000.000 đ thì số thuế GTGT đầu vào đc khấu trừ là:

3.000.000 x (5×18.000.000 + 1.000×200.000×5%) / (20×5.000.000 + 5×18.000.000 + 1.000×200.000×5%) = 1.500.000 đ

-> Tổng số thuế GTGT đầu vào được khấu trừ là:

8.380.952,38 + 1.500.000 = 9.880.952,38 đ

* Trong quý công ty nhận được quyết định truy thu thuế làm giảm số thuế được khấu trừ năm 2015 là 11.000.000 đ. -> quý này nộp thêm 11.000.000 đ

* Phát hiện Quý 2/2017: kế toán kê khai sai số học dẫn đến tăng thuế GTGT được khấu trừ là 3.000.000 đ và phát hiện kê khai trùng một hoá đơn đầu ra Giá trị 60.000.000 đ, Thuế 6.000.000 đ. Biết rằng, trên tờ khai chính thức Quý 2 có số thuế phải nộp là 1.000.000 đ

– Theo tờ khai thì Quý 2/2017 thì số thuế phải nộp là 1.000.000 -> Thuế GTGT ĐR – Thuế GTGT ĐV ĐKT = 1.000.000 đ

– Nếu kê khai đúng thì thuế GTGT ĐR là:

Thuế GTGT ĐR – 6.000.000 – (thuế GTGT đầu ra – 3.000.000) = 1.000.000 – 6.000.000 + 3.000.000 = – 2.000.000 đ -> Quý 2/2017 còn đc khấu trừ 2.000.000 đ

=> Thuế GTGT phải nộp quý 4/2017 là:

5.500.000 – 9.880.952,38 + 11.000.000 – 2.000.000 = 4.619.047,62 đ

Bài số 3

Công ty TNHH Hiền Nhuần là công ty sản xuất và kinh doanh thủy sản, kê khai thuế GTGT theo phương pháp khấu trừ. Trong kỳ tính thuế tháng 8/2020 có số liệu như sau:

1. Bán 3 tấn cá Basa nguyên con do công ty mua của các hộ dân cho Công ty A với giá bán chưa có thuế GTGT là 15.000 đ/kg. Công ty A đã ứng trước 22.000.000 đ bằng tiền mặt, số còn lại thanh toán đầy đủ qua ngân hàng.

2. Xuất khẩu 4 tấn phi lê cá Basa cho công ty Naizu của Nhật Bản với giá bán chưa có thuế GTGT là 3,2 USD/kg

3. Bán 5.000 nồi cá Basa kho tộ đã tẩm ướp gia vị cho hệ thống siêu thị Coopmart với giá chưa có thuế GTGT là 23.000 đ/nồi. Phía người mua mới thanh toán 70.000.000 đ, số còn lại sẽ thanh toán vào hợp đồng sau.

4. Mua 50 tấn cá ba sa nguyên con của các hộ dân với giá đã bao gồm thuế GTGT là 11.000 đ/kg. Công ty đã thanh toán bằng chuyển khoản.

5. Mua 3 tấn thức ăn cho cá của Công ty thủy sản Hoài Nhơn, giá chưa có thuế GTGT là 2.500 đ/kg. Công ty chưa thanh toán cho bên bán.

6. Thanh toán tiền điện qua ngân hàng cho công ty điện lực, giá chưa có thuế GTGT là 225.000.000 đ.

7. Công ty mua vào nhiên liệu của Công ty xăng dầu Cửu Long với giá chưa có thuế GTGT là 38.000.000 đ. Công ty đã thanh toán qua ngân hàng.

8. Bán phi lê cá ba sa do công ty tự nuôi cho Công ty B, giá chưa có thuế GTGT là 78.000.000 đ.

Yêu cầu: Tính thuế GTGT công ty phải nộp trong kỳ. Biết rằng tỷ giá tính thuế là 1 USD= 23.000 đ

Đáp án :

* Thuế GTGT đầu ra:

– Bán 3 tấn cá nguyên con mua của hộ nông dân cho công ty A -> ko phải kê khai tính nộp thuế GTGT

– Xuất khẩu 4 tấn phi lê cá Basa cho công ty Naizu của Nhật Bản với giá bán chưa có thuế GTGT là 3,2 USD/kg:

4.000 x 3,2 x 23.000 x 0%= 0 đ

– Bán 5.000 nồi cá Basa kho tộ đã tẩm ướp gia vị cho hệ thống siêu thị Coopmart với giá chưa có thuế GTGT là 23.000 đ/nồi:

5.000 x 23.000x 10%= 11.500.000 đ

– Bán phi lê cá ba sa do công ty tự nuôi cho Công ty B, giá chưa có thuế GTGT là 78.000.000 đ -> Đối tượng không chịu thuế GTGT

-> Tổng số thuế GTGT đầu ra là: 11.500.000 đ

* Thuế GTGT đầu vào được khấu trừ

– Mua 50 tấn cá ba sa nguyên con của các hộ dân với giá đã bao gồm thuế GTGT là 11.000 đ/kg -> ko được khấu trừ vì đây là sp ko chịu thuế

– Mua 3 tấn thức ăn cho cá của Công ty thủy sản Hoài Nhơn, giá chưa có thuế GTGT là 2.500 đ/kg -> ko được khấu trừ vì đây là sp ko chịu thuế

– Tiền điện:

225.000.000 x 10% x (3.000×15.000 + 4.000×3,2×23.000 + 5.000×23.000)/(3.000×15.000 + 4.000×3,2×23.000 + 5.000×23.000 + 78.000.000) = 19.203.606,31 đ

– Nhiên liệu:

38.000.000 x 10% x (3.000×15.000 + 4.000×3,2×23.000 + 5.000×23.000)/(3.000×15.000 + 4.000×3,2×23.000 + 5.000×23.000 + 78.000.000) = 3.243.275,73 đ

-> Tổng số thuế GTGT đầu vào được khấu trừ là: 19.203.606,31 + 2.243.275,73 = 22.446.882,04 đ

=> Thuế GTGT phải nộp là:

11.500.000 – 22.446.882,04 = – 10.946.882,04 đ

=> Kỳ này công ty ko phải nộp thuế, kỳ sau đc khấu trừ tiếp 10.946.882,04 đ

Bài 4

Công ty TNHH Hiền Nhuần sản xuất sản phẩm A có trụ sở tại Thanh Hóa, kê khai thuế GTGT theo phương pháp khấu trừ, trong quý 2 năm 2020 có số liệu sau:

+ Nhập khẩu thiết bị sản xuất sản phẩm A, giá nhập tại cửa khẩu 100.000 USD, thuế nhập khẩu 10.000 USD, thuế TTĐB 71.500 USD

+ Sử dụng phiếu xuất kho kiêm vận chuyển nội bộ kèm lệnh điều động nội bộ giao cho cửa hàng hạch toán phụ thuộc tại Thanh Hóa 10.000 sản phẩm A. Cuối quý, cửa hàng hạch toán phụ thuộc 9.000 sản phẩm A, giá bán chưa thuế GTGT 90.750 đ/sản phẩm.

+ Tiêu thụ trong nước 40.000 sản phẩm A, giá bán chưa thuế GTGT là 90.750 đ/ sản phẩm.

+ Ủy thác cho Công ty XNK Minh Đạt xuất khẩu 50.000 sản phẩm A, giá bán tại cửa khẩu xuất 65.000 đ/sản phẩm. Hàng đã xuất khẩu hết, hoa hồng ủy thác chưa thuế GTGT đã thanh toán cho Công ty Minh Đạt 10% trị giá hàng xuất khẩu

Yêu cầu:

1. Anh chị hãy cho biết thời hạn kê khai và nộp thuế quý 2 năm 2020 của Công ty

2. Tính thuế GTGT công ty phải nộp trong quý, biết rằng:

+ Tỷ giá tính thuế là 1USD= 23.000 đ. Công ty đã hoàn thành nghĩa vụ thuế ở khâu nhập khẩu. Hàng xuất khẩu có đầy đủ hồ sơ theo quy định

+ Thuế GTGT của hàng hóa, dịch vụ mua vào khác trong quý phục vụ cho hoạt động kinh doanh tập hợp trên hóa đơn GTGT 100.000.000 đ. Hàng hóa, dịch vụ mua vào có hóa đơn, chứng từ theo quy định, thực hiện thanh toán qua ngân hàng.

+ Thuế suất thuế GTGT của sản phẩm A, TSCĐ là 10%

Đáp án:

1. Thời hạn muộn nhất để Công ty kê khai và nộp thuế quý II năm 2020 là 31.07.2020

2.

* Thuế GTGT đầu ra:

– Bán 9.000 sp A giá chưa thuế GTGT 90.750 đ/sp:

9.000×90.750×10%= 81.675.000 đ

– Tiêu thụ trong nước 40.000 sp A giá chưa thuế là 90.750 đ/sp:

40.000×90.750×10%= 363.000.000 đ

– Xuất khẩu 50.000 sp A giá 65.000/sp:

50.000×65.000×0%=0 đ

=> Tổng số thuế GTGT đầu ra là:

81.675.000 + 363.000.000 + 0= 444.675.000 đ

* Thuế GTGT đầu vào được khấu trừ:

– Nhập khẩu thiết bị sx sp A:

(100.000+10.000+71.500)x23.000×10%= 417.450.000 đ

– Hoa hồng ủy thác xuất khẩu cho công ty XNK Minh Đạt:

50.000×65.000×10%x10%= 32.500.000 đ

– Thuế GTGT của hàng hóa, dịch vụ mua vào khác trong quý phục vụ cho hoạt động kinh doanh tập hợp trên hóa đơn GTGT 100.000.000 đ

=> Tổng thuế GTGT đầu vào được khấu trừ là:

417.450.000 + 32.500.000 + 100.000.000 = 549.950.000 đ

=> Số thuế GTGT công ty phải nộp trong quý II năm 2020 là

444.675.000 – 549.950.000= -105.275.000 đ

Bài số 5

Một nông trường trồng và chế biến dứa nộp thuế GTGT theo phương pháp khấu trừ, trong quý có tình hình như sau:

– Doanh thu xuất khẩu dứa tươi 100 triệu đồng

– Doanh thu chưa thuế GTGT của dứa hộp bán trong nước 200 triệu đồng

– Doanh thu bán dứa tươi trong nước 50 triệu đồng

2. Tổng thuế GTGT đầu vào tập hợp từ các hóa đơn GTGT hợp pháp, có chứng từ thanh toán qua ngân hàng trong quý là :

– Thuế GTGT dùng cho hoạt động chế biến dứa hộp 20 triệu đồng

– Thuế GTGT dùng cho hoạt động chế biến dứa tươi bán trong nước 10 triệu đồng, trong đó thuế GTGT đầu vào của phần giá trị tổn thất không được bồi thường 2 triệu đồng.

– Thuế GTGT đầu vào dùng chung là 30 triệu đồng. Nông trường không hạch toán riêng được thuế GTGT đầu vào dùng riêng cho từng hoạt động.

Biết rằng: thuế suất thuế GTGT của dứa hộp 10%, dứa tươi ở khâu kinh doanh thương mại 5%.

Yêu cầu: Xác định thuế GTGT nông trường phải nộp

Đáp án:

Kết luận: DN không phải nộp thuế GTGT trong kỳ và số thuế GTGT còn được khấu trừ chuyển kỳ sau là 25.714.

![]()

Bài viết khác cùng mục: