CÂU 1 : Trình bày đối tượng áp dụng thuế suất thuế GTGT 0%. Ý nghĩa của thuế suất. GTGT 0%? Ý nghĩa hoàn thuế GTGT?

Đối tượng áp dụng:

– Là hàng hoá xuất khẩu và được coi là hàng hoá được coi là xuất khẩu theo quy định của pháp luật.

– Là dịch vụ xuất khẩu bảo gồm dịch vụ cung ứng trực tiếp cho tổ chức, các nhân ở nước ngoài và tiêu dùng ở Việt Nam; cung ứng trực tiếp cho tổ chức cá, nhân trong khu phí thuế quan và tiêu dùng trong khu phi thuế quan.

– Vận tải hàng hải quốc tế: Vận tải hành khách, hành lý, hàng hóa theo chặng Việt Nam ra nước ngoài hoặc ngược lại, điểm đi và điểm đến đều ở nước ngoài.

– Các dịch vụ của ngành khàng không hàng hải cung cấp trực tiếp cho tổ chức ở nước ngoài thông qua đại lý bao gồm:

Điều kiện áp dụng: Hàng hoá dịch vụ phải đáp ứng đầy đủ các điều kiện sau:

– Phải có hợp đồng xuất khẩu, gia công hàng hoá xuất khẩu; hợp đồng uỷ thác xuất khẩu hoặc uỷ thác gia công hàng hoá xuất khẩu; hợp đồng cung ứng dịch vụ với tổ chức, cá nhân ở nước ngoài hoặc ở trong khu phi thuế quan.

– Phải có chứng từ thanh toán tiền hàng hoá, dịch vụ xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;

– Có tờ khai hải quan đối với hàng hoá xuất khẩu.

– Riêng đối với dịch vụ sửa chữa tàu bay, tàu biển cung cấp cho tổ chức, cá nhân nước ngoài, để được áp dụng thuế suất 0%, ngoài các điều kiện nêu trên, tàu bay, tàu biển đưa vào Việt Nam phải làm thủ tục nhập khẩu, khi sửa chữa xong thì phải làm thủ tục xuất khẩu.

Ý nghĩa hoàn thuế GTGT: Thuế suất 0%

– Nhằm hoàn thuế cho HH xuất khẩu thực hiện nguyên tắc đánh thuế theo điểm đến. Thông qua thuế suất GTGT 0% nhằm để hoàn lại thuế GTGT đã thu trước khi hàng hóa dịch vụ

xuất khẩu qua đó làm cho giá cua HHDV xuất khẩu không còn thuế GTGT. Có nghĩa là qua đó nhường quyền đánh thuế cho quốc giá nơi có hàng hóa đó tiêu dùng.

– Khuyến khích xuất khẩu hàng hóa dịch vụ vì được hoàn thuế GTGT nên giá HHDV xuất khẩu giảm đi = khuyến kích xuất khẩu.

– Thúc đẩy sản xuất kinh doanh phát triển, thúc đẩy DN thực hiện tốt chế độ kế toán, hóa đơn, chứng từ.

Hoàn thuế:

– Theo thông lệ quốc tế.

– Ưu đãi xã hội với một số đối tượng để mua được hàng hóa nhiều hơn: Viện trợ nhận đạo, không hoàn lại.

– Nhà nước hoàn lại cho người nộp thuế số thuế đã ứng ra trả trong giá mua nhưng chưa thu lại được hoặc không thu lại được ở khâu tiêu thụ HHDV.

– Khuyến khích đầu tư phát triển vì hoàn thuế cho dự án đầu tư.

CÂU 2 : Trình bày đặc điểm của thuế GTGT? Tại sao thuế GTGT có tính lũy thoái vẫn được áp dụng phổ biến ở nhiều nước trên thế giới.

– Đặc điểm:

-Là 1 loại thuế gián thu đánh vào GTGT của HHDV phát sinh ở từng khâu trong quá trình luân chuyển từ sản xuất đến khâu tiêu dùng.

– Tổng số thuế GTGT thu được qua tất cả các giai đoạn luân chuyển của HHDV bằng với số thuế tính trên giá bán của người tiên dung cuối cùng.

– Tại sao: Vì có các ưu điểm khác

– Là thuế gián thu nên dễ thu cho nhà nước, ít gây phản ứng đối với người nộp thuế.

– Bên cạnh đó thuế GTGT còn có tính độc lập kinh tế cao.

▪ Thuế GTGT không chịu ảnh hưởng của KQKD của người nộp thuế, không phải là yếu tố chi phí mà chỉ đơn thuần cộng thêm 1 khoản vào giá bán cho người cung cấp hàng hóa dịch vụ.

▪ Người nộp thuế không thể dùng các biện pháp chia tách doanh nghiệp để tránh nộp thuế.

-Có số thu thuế lớn và ổn định cho ngân sách nhà nước.

-So với thuế doanh thu, thuế GTGT không đánh trùng lắp nên khuyến khích doanh thu phát triển.

Câu 3 : Nêu các trường hợp không chịu thuế TTĐB. Xe ô tô dưới 24 chỗ ngồi doanhnghiệp sản xuất trong nước bán cho doanh nghiệp chế xuất có chịu thuế TTĐB không? Tại sao?

Các trường hợp không chịu thuế TTĐB

– Hàng hóa do cơ sở sản xuất, gia công trực tiếp xuất khẩu hoặc bán, ủy thác cho cơ sở kinh doanh khác để xuất khẩu

– Hàng hóa nhập khẩu trong các trường hợp sau

– Hàng viện trợ nhân đạo, viện trợ không hoàn lại; quà tặng, quà biếu

– Hàng hóa quá cảnh hoặc mượn đường qua cửa khẩu, biên giớiViệt Nam, hàng hóa chuyển khẩu

– Hàng tạm nhập khẩu, tái xuất khẩu

– Hàng tạm nhập khẩu để dự hội chợ, triển lãm.

– Đồ dùng của tổ chức, cá nhân nước ngoài theo tiêu chuẩn miễn trừ ngoại giao theo quy định của pháp luật về miễn trừ ngoại giao.

– Hàng mang theo người trong tiêu chuẩn hành lý miễn thuế nhập khẩu của cá nhân người Việt Nam và người nước ngoài khi xuất, nhập cảnh qua cửa khẩu Việt Nam.

– Hàng nhập khẩu để bán miễn thuế tại các cửa hàng bán hàng miễn thuế theo quy định của pháp luật

– Hàng hoá nhập khẩu từ nước ngoài vào khu phi thuế quan, hàng hoá từ nội địa bán vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan, hàng hoá được mua bán giữa các khu phi thuế quan với nhau.

– Tàu bay, du thuyền sử dụng cho mục đích kinh doanh vận chuyển hàng hoá, hành khách, kinh doanh du lịch và tàu bay sử dụng cho mục đích an ninh, quốc phòng.

– Điều hoà nhiệt độ có công suất từ 90.000 BTU trở xuống, theo thiết kế của nhà sản xuất chỉ để lắp trên phương tiện vận tải, bao gồm ô tô, toa xe lửa, tàu, thuyền, tàu bay.

– Xe ô tô dưới 24 chỗ có thế sd phục vụ sxkd cho khu chế xuất và mục đích kinh doanh khác, do vậy việc quản lý xe sử dụng cho mục đích khác là rất khó khăn. Do vậy để ngăn ngừa hành ví trốn hoặc tránh thuế thì xe ô tô dưới 24 chỗ bán cho DN ở khu chế xuất vẫn đánh thuế TTĐB

CÂU 4: Trình bày tóm tắt nội dung phương pháp khấu trừ thuế GTGT. Phân tích ưu, nhược điểm của phương pháp này

Tóm tắt:

– Đối tượng áp dụng: Đối tượng áp dụng phương pháp khấu trừ thuế là cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ và đăng ký nộp thuế theo phương pháp khấu trừ thuế, bao gồm các trường hợp sau

– Cơ sở kinh doanh đang hoạt động có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ 1 tỷ đồng trở lên.

– Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế

– Cách xác định thuế GTGT phải nộp

Thuế GTGT phải nộp trong kỳ = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ

– Nguyên tắc xác định số thuế GTGT đầu vào được khấu trừ:

– Thuế GTGT đầu vào của HHDV sử dụng cho HĐ SXKD chịu thuế GTGT thì được khấu trừ toàn bộ, kể các HHDV được sản xuất hay mua vào mà DN sử dụng

để khuyến mãi, quảng cáo dưới các hình thức phục vụ cho HĐSXKD chịu thuế GTGT và thuế GTGT đầu vào không được bồi thường của HH chịu thuế GTGT bị tổn thất.

– Có chứng từ thanh toán không dùng tiền mặt đối với HHDV có mua vào( bao gồm cả hàng hoá NK) có giá trị từng lần từ 20trđ trở lên.

– Đối với hàng hoá xuất khẩu ngoài các quy định trên còn phải có hợp đồng ký kết với bên nước ngoài về việc bán hàng, gia công, cung ứng dịch vụ , hoá đơn bán

hàng dịch vụ, chứng từ thanh toán qua ngân hàng, tờ khai hải quan.

Phân tích ưu nhược điểm của phương pháp khấu trừ thuế GTGT

| Phương pháp khấu trừ | Phương pháp trực tiếp | |

| Ưu điểm | – DN được khấu trừ thuế GTGT đầu vào, được hoàn thuế– DN có hóa đơn GTGT đầu ra cho khách hàng là DN cần hóa đơn GTGT để khấu trừ thuế đầu vào | – DN không cần phải thực hiện đầy đủ chế độ kế toán, sổ sách, hóa đơn, chứng từ, không cần các hóa đơn GTGT ở đầu vào vì không được khấu trừ thuế.– Thuế GTGT được thu trực tiếp trên doanh thu, (tỷ lệ này chỉ từ 1% – 5%, tùy ngành). |

| Nhược điểm | – DN phải thực hiện đầy đủ chế độ kế toán, sổ sách, hóa đơn, chứng từ | – Không được khấu trừ, hoàn thuế GTGT đầu vào ảnh hưởng đến chi phí và giá thành sản phẩm, dịch vụ |

| Loại hóa đơn sử dụng | Hóa đơn giá trị gia tăng | – Hóa đơn bán hàng |

CÂU 5: Thế nào là giảm trừ gia cảnh. Nêu khái quát quy định về giảm trừ gia cảnh trong Luật thuế TNCN. Giải thích ý nghĩa của giảm trừ gia cảnh.

– Giảm trừ gia cảnh: GTGC là số tiền được trừ vào thu nhập chịu thuế đối với thu nhập từ tiền lương, tiên công, kinh doanh của cá nhân cư trú. Mức giảm trừ gia cảnh tuỳ thuộc vào gia cảnh của mỗi người nộp thuế.

Khái quát quy định giảm trừ gia cảnh

– Giảm trừ bản thân: 9trđ/tháng

– Giảm trừ người phụ thuộc: 3,6trđ/người/tháng

– Người phụ thuộc có rất nhiều loại nhưng phải đảm bảo điều kiện là không có thu nhập hoặc thu nhập bình quân 1 tháng trong năm từ tất cả các nguồn thu không

vượt quá 1trđ/tháng.

Ý nghĩa:

+Đối với người nộp thuế:

– Việc giảm trừ gia cảnh đối với bản thân người nộp thuế và người phụ thuộc giúp góp phần tái tạo sức lao động của người nộp thuế và tạo điều kiện để người nôp thuế có thể tiếp tục sức lao động, giảm bớt gánh nặng của người nộp thuế khi đang trực tiếp nuôi dưỡng người phụ thuộc.

– Khuyến khích tương thân tương ái, đùm bọc, yêu thương giữa các thành viên trong gia đình, định hướng việc học để định hướng nghề nghiệp của con của người phụ thuộc sau khi học xong bậc phổ thông.

+Đối với cơ quan thuế:

– Tạo sự công bằng trong việc giảm trừ vì người nộp thuế và người phụ thuộc đều có mức cố định, không phân biệt thành phần xã hội.

– Thực hiện được mục tiêu xã hội của mình: giúp giáo dục nghề nghiệp, khuyến khích lá lành đùm lá rách

– Đảm bảo tính công bằng trong đánh thuế ( Công bằng ngang: những người có điều kiện cá nhân giống nhau thì nộp thuế giống nhau; Công bằng dọc: người có thu

nhập cao hơn thì đóng thuế nhiều hơn)

– Khuyến khích người nộp thuế phát huy truyền thông đạo lý quý báu lá lành đùm lá rách.

Câu 6: Nêu các khoản thu nhập được miễn thuế TNDN. Nêu ý nghĩa của việc miễn thuế TNDN. (Đã hỏi năm 2014)

– Thu nhập từ chuyển nhượng bđs; thừa kế quà tặng là BĐS giữa vợ với chồng; cha đẻ mẹ đẻ với con đẻ; cha nuôi mẹ nuôi với con nuôi; cha chồng mẹ chồng với con dâu; cha vợ mẹ vợ với con rể; ông nội bà nội với cháu nội; ông ngoại bà ngoại với cháu ngoại; anh chị em ruột với nhau. ( ý nghĩa:

– Thu nhập từ nhà ở, quyền SDĐ ở và TSKGLVĐ của cá nhân trong trường hợp là tài sản duy nhất tại Việt Nam.

– Thu nhập từ giá trị quyền sử dụng đất của cá nhân được Nhà nước giao đất không phải trả tiền hoặc được giảm tiền sử dụng đất theo quy định của pháp luật.

– Thu nhập của hộ gia đình, cá nhân trực tiếp tham gia vào hoạt động sản xuất nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thuỷ sản chưa qua chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường.

– Thu nhập từ chuyển đổi đất nông nghiệp của hộ gia đình, cá nhân được Nhà nước giao để sản xuất.

– Thu nhập từ lãi tiền gửi tại ngân hàng, tổ chức tín dụng, thu nhập từ lãi hợp đồng bảo hiểm nhân thọ.

– Thu nhập từ kiều hối.

– Phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày làm trong giờ theo quy định.

– Tiền lương hưu do Bảo hiểm xã hội chi trả theo quy định

– Thu nhập từ học bổng.

– Thu nhập từ bồi thường hợp đồng bảo hiểm nhân thọ, phi nhân thọ, bảo hiểm sức khỏe

– Tiền bồi thường tai nạn lao động; tiền bồi thường, hỗ trợ theo quy định của pháp luật về bồi thường, hỗ trợ, tái định cư.

– Thu nhập nhận được từ các quỹ từ thiện.

– Thu nhập nhận được từ nguồn viện trợ nước ngoài vì mục đích từ thiện, nhân đạo dưới hình thức Chính phủ và phi Chính phủ.

– Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam nhận được do làm việc cho các hãng tàu nước ngoài hoặc các hãng tàu Việt Nam vận tải quốc tế.

– Thu nhập của cá nhân là chủ tàu, cá nhân có quyền sử dụng tàu và cá nhân làm việc trên tàu có được từ hoạt động cung cấp hàng hóa, dịch vụ trực tiếp phục vụ hoạt động khai thác thủy sản xa bờ.

Ý nghĩa:

– Khuyến khích những ngành nghề kinh doanh theo chủ trương của Đảng và nhà nước.

– Khuyến khích những khoản thu nhập từ nước ngoài chuyển về.

– Khuyến khích các khoản thu nhập mang tính từ thiện, nhân đạo, khuyến học.

– Bảo đảm được khoản thu nhập mang tính tiết kiệm, tháo gỡ khó khăn cho người nộp thuế.

– Bảo đảm những khoản thu nhập mang tính khuyến khích của nhà nước.

Giải thích khác:

-Khuyến khích người Việt Nam ở nước ngoài gửi ngoại tệ về nước, qua đó, tạo thêm nguồn lực phát triển kinh tế ( kiều hối)

-Khuyến khích người dân gửi tiền tiết kiệm, tiền nhàn rỗi vào tổ chức tín dụng, từ đó, tạo thêm nguồn lực phát triển kinh tế ( lãi tiền gửi )

-Khuyến khích sản xuất nông nghiệp, hàng hóa

-Thực hiện chính sách xã hội đối với 1 số đối tượng

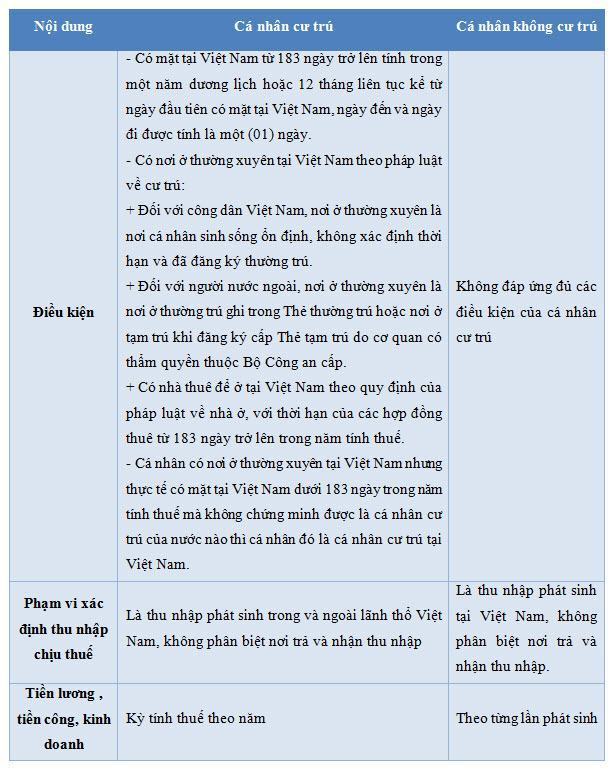

CÂU 8: Thế nào là cá nhân cư trú. Chỉ ra sự khác biệt về nghĩa vụ thuế giữa cá nhân cư trú và cá nhân không cư trú? Năm 2014

Cá nhân cư trú: Là đối tượng nộp thuế với thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập

Cá nhân cư trú phải thoả mãn 1 trong các điều kiện sau:

– Có mặt tại VN ( có sự hiện diện trên lãnh thổ Việt Nam) từ 183 ngày trở lên tính trong 1 năm dương lịch hoặc 12 tháng liên tục kể từ ngày đầu tiền có mặt tại VN.

– Có nơi ở thường xuyên tại VN theo 1 trong 2 trường hợp sau

▪ Có nơi ở thường xuyên theo quy định của pháp luật về cứ trú

▪ Có nhà thuê để ở tại VN theo quy định về nhà ở với thời hạn của hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế. • Nếu cá nhân có nơi ở thường xuyên nhưng có mặt tại VN dưới 183 ngày trong năm tính thuế mà không chứng minh được là cá nhân cư trú ở nước nào thì là cá nhân cư trú ở VN

Sự khác biệt giữa cá nhân cư trú và không cư trú

CÂU 9: Việc khấu trừ thuế đối với khoản thu nhập từ tiền công vãng lai được quy định như thế nào? Tại sao lại quy định như vậy?

– Theo quy định về thuế thu nhập cá nhân thì thu nhập vãng lai được khấu trừ tại nguồn theo tỷ lệ 10% thu nhập từ 2trđ trở lên/lần trả thu nhập ( không phân biệt chưa có hay chưa có mã số thuế).

– Quy định khấu trừ tại nguồn: Để quản lý chặt thu nhập chịu thuế, ngăn ngừa trốn thuế, gian lận thuế.

– Trên 2trđ/lần chi trả: Cần phải quy định 1 ngưỡng để khấu trừ. Nếu để ngưỡng thấp quá sẽ phát sinh nhiều công việc hoàn thuế.

Câu 10: Giảm trừ cho đóng góp từ thiện, nhân đạo, khuyến học được quy định như thế nào? Phân tích ý nghĩa của giảm trừ đóng góp từ thiện?

– Các khoản giảm trừ đóng góp từ thiện, nhân đạo,khuyến học

– Khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa (các cơ sở tơ

chức được thành lập theo QĐ của PL), có chứng từ thu hợp pháp.

– Khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học được thành lập và hoạt động theo quy định pháp luật. Có chứng từ thu hợp pháp.

– Các khoản đóng góp từ thiện, nhân đạo, khuyến học phát sinh năm nào được giảm trừ vào thu nhập chịu thuế của năm đó. Mức giảm trừ tối đa không vượt quá thu

nhập tính thuế từ tiền lương, tiền công và thu nhập từ kinh doanh của năm phát sinh đóng góp từ thiện nhân đạo.

– Ý nghĩa: Khuyến khích cá nhân làm từ thiện.

Câu 11: Trình bày các cách phân loại thuế. Phân tích ý nghĩa của phân loại thuế.

Hiện tại, thuế được phân loại theo các cách sau

– Phân loại theo cấp độ hành chánh: Thuế nhà nước (Quốc gia), thuế địa phương.

Hiện tại nước ta không sử dụng phân loại này

– Phân loại theo tính chất kinh tế:

– Phân loại theo tính chất kỹ thuật

▪ Gian thu

▪ Trực thu

▪ Thuế luỹ tiến

▪ Tỷ lệ thuế

Ý nghĩa:

– Thông qua phân loại thuế thì thấy được ưu điểm, nhược điểm và điều kiện áp dụng của từng loại thuế

– Xây dựng chính sách thuế hợp lý: Nhà nước phối hợp các loại thuế để chúng bổ sung lẫn nhau

– Giúp tổ chức quản lý thu thuế hợp lý

CÂU 12: Trình bày các đặc điểm của thuế tiêu thụ đặc biệt. Tại sao nói thuế tiêu thụ đặc biệt có tác dụng làm giảm tính lũy thoái của thuế giá trị gia tăng dù bản thân nó có tính lũy thoái?

– Khái niệm : Thuế TTĐB là sắc thuế đánh vào một số hàng hoá, dịch vụ nằm trong danh mục nhà nước cần thiết điều tiết sản xuất hoặc hướng dẫn tiêu dùng.

– Thuế TTĐB có các đặc điểm sau

– Thuộc thuế gián thu: Thuế TTĐB được cầu thành trong giá bán của hàng hoá, dịch vụ do người tiêu dùng chịu khi mua HHDV. Ngư ời nộp thuế là người sản

xuất hh và cung ứng dịch vụ chịu thuế TTĐB. Người chịu thuế TTĐB là người tiêu dùng hhdv thuộc diện chịu thuế TTĐB.

– Thuế tiêu dùng 1 giai đoạn: Thuế TTĐB chỉ đánh 1 lần khâu sản xuất, nhập khẩu hàng hoá hoặc kinh doanh dịch vụ. Các quốc tra trên thế giới không đánh thuế

TTĐB ở khâu thương mại.

– Phạm vi điều tiết không rộng: Số lượng và đối tượng HHDV thuộc đối tượng chịu thuế TTĐB không nhiều và thường thay đổi theo điều kiện kinh tế xã hội của

mỗi quốc gia trong từng giai đoạn lịch sử nhất định.

Tại sao nói thuế TTĐB có tác dụng giảm tính luỹ thoái của thuế GTGT:

– Thuế GTGT có tính luỹ thoái: có tính chất công bằng ngang, mọi người tiêu dùng cùng 1 số lượng hhdv như nhau điều chịu thuế như nhau ( không phân biệt

thu nhập cao hay thấp). Do vậy tỷ trọng tiền thuế trả cho HHDV của người thu nhập cao ít hơn người có thu nhập thấp.

– Lý do: Vì thuế TTĐB chỉ điều tiết trong phạm vị hạn hẹp của của các HHDV

thuộc đối tượng chịu thuế TTĐB, do đó ch những người có thu nhập cao ới có thể tiêu dùng các hhdv này ( xe ô tô, chơi gôn), do đó thuế TTĐB điều tiết thu nhập trong tiêu dùng ( hạn chế tiêu dùng), do đó nó làm giảm tính luỹ thoái của thuế GTGT.

CÂU 13: Nhận định sau đây có đúng không, tại sao, cho ví dụ minh họa “Toàn bộ chi phí tập hợp trên các hóa đơn, chứng từ hợp pháp đều được trừ khi tính thuế TNDN trong kỳ tính thuế”

– Theo quy định của pháp luật về thuế TNDN các xác định chi phí được trừ khi tính thuế TNDN phải thoã mãn các điều kiện sau:

– Khoản chi thực tế phát sinh liên quan đến HĐ SXKD của doanh nghiệp.

– Khoản chi có đầy đủ hoá đơn chứng từ hợp pháp theo quy định của pháp luật.

– Các khoản chi nếu có hoá đơn mua hhdv từng lần có giá trị từ 20trđ trở lên ( đã bao gồm thuế GTGT) khithanhtoán phải có chứng từ thanh toán không dùng tiền

mặt.

– Không thuộc các trường hợp các khoản chi không được trừ theo quy định

= Như vậy, nhận định trên chỉ mới thoã mãn 1 trong 3 điều kiện để xác định chi phí được trừ và chưa nhận biết các khoản chi này có thuộc các khoản chi không được trừ theo quy định

= Kết luận: Nhận định trên đây chưa đúng. Chỉ đúng 1 phần.

Ví dụ: Tự làm.

Câu 14: Nhận định sau đây có đúng không, tại sao, cho ví dụ minh họa “Toàn bộ thuế GTGT đầu vào tập hợp trên các hóa đơn GTGT đều được khấu trừ trong kỳ tính thuế”.

– Theo quy định của pháp luật về thuế GTGT thì thuế GTGT đầu vào được khấu trừ trong kỳ phải thõa mãn các nguyên tắc điều kiện sau

+ Các trường hợp không đúng nguyên tắc:

– Thuế GTGT đầu vào của HHDV dùng để sản xuất HHDV không thuộc diện chịu thuế GTGT thì không được khấu trừ.

+ Ví dụ minh họa: Doanh nghiệp A mua máy móc thiết bị phục vụ cho việc sản xuất muối thì tiền thuế GTGT của việc mua máy móc thiết bị đó không được khấu trừ đầu vào.

– Thuế GTGT đầu vào dùngchung cho hoạt động sản xuất kinh doanh chịu thuế GTGT và

không chịu thuế GTGT phân bổ sai quy định thì không được khấu trừ.

+ Ví dụ minh họa: Trong k ỳ doanh nghiệp có số thuế GTGT đầu vào được khấu trừ là 100tr, doanh thu tính thu ế GTGT là 1 tỷ, Doanh thu không chịu thuế GTGT là 1 tỷ. Doanh nghiệp phân bổ số thuế GTGT đầu vào phân bổ được khấu trừ là 60 tr. Như v ậy doanh nghiệp đã phân bổ sai, Doanh nghiệp chỉ được khấu trừ 50tr và không được khấu trừ là 50tr.

– Thuế GTGT đầu vào của cơ sở SXKD nộp thuế theo phươngpháptrựctiếp.

– Hóa đơn GTGT đầu vào sử dụng không đúng quy định như:

– Không ghi thuế suất thuế GTGT(trừ trường hợp đặc thù).

– Hóa đơn không ghi hoặc ghi không đúng một trong các tiêu chí như tên, địa chỉ, mã số thuế của người bán (người mua) nên không xác định được người bán (người

mua).

– Hóa đơn chứng từ nộp thuế GTGT giả, hóa đơn bị tẩy xóa, hóa đơn khống (không có dịch vụ hàng hóa kèm theo).

– Hóa đơn ghi không đúng giá trị thực tế hhdv mua bán, trao đổi.

– Thuế GTGT đầu vào của số lượng hàng hóa hao hụt vượt định mức hao hụt theo quy định. Ví dụ hao hụt của xăng, dầu.

– Tài sản cố định là ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hoá, hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô) có trị giá vượt trên 1,6 tỷ đồng (giá chưa có thuế GTGT) thì số thuế GTGT đầu vào tương ứng với phần trị giá vượt trên 1,6 tỷ đồng không được khấu trừ.

– Thuế GTGT đầu vào của TSCD, máy móc thiết bị của Tổ chức tín dụng, DN kinh doanh tái bảo hiểm, bảo hiểm nhân thọ, kinh doanh chứng khoán, cơ sở khám chữa bệnh, cơ sở đào tạo.

– Thuế GTGT đầu vào của TSCĐ sản xuất vũ khí, khí tài phục vụ an ninh quốc phòng.

– Thuế GTGT đầu vào của tàu bay, du thuyền không dùng cho kinh doanh vận tải, du lịch, khách sạn.

– Thuế GTGT của hhdv đầu vào bỏ sót chưa kê khai, đã kê khai bổ sung sau khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra thuế tại trụ sở người nộp thuế.

+ Các trường hợp không đáp ứng điều kiện:

– Thuế GTGT đầu vào của hàng hóa có giá trị từng lần mua từ 20tr đồng thanh toán không dùng tiền mặt.

– Thuế GTGT đầu vào dùng chung cho hoạt động sản xuất kinh doanh chịu thuế và không chịu thuế GTGT nhưng phân bổ sai quy định của pháp luật.

– Thuế GTGT đầu vào của hàng hóa vật tư tổn thất đã xác định được trách nhiệm bồi thường.

= Như vậy nhận định trên là chưa đúng

Câu 15: Phân tích vai trò của thuế xuất khẩu, nhập khẩu ? Trong đi ều kiện hội nhập quốc tế thì vai trò bảo hộ của thuế XNK thay đổi như thế nào.

– Vai trò thuế xuất khẩu

– Mang lại nguồn thu ngoại tệ lớn cho ngân sách nhà nước.

– Thuế xuất khẩu nhập khẩu mang lại nguồn thu lớn cho nhà nước.

– Là công cụ điều hành, điều tiết vĩ mô nền kinh tế của Chính phủ thông qua điều tiết thuế suất hạn chế xuất khẩu, nhập khẩu hoặc thúc đẩy xuất khẩu, nhập khẩu.

– Góp phần bảo vệ hàng hóa trong nước, chống nhập lậu, bán phá giá.

– Trong điều kiện hội nhập thì xu hướng thuế nhập khẩu giảm = vai trò bảo hộ của thuế XNK giảm đi nhưng không mất hẳn. Nhưng có 1 số mặt hàng quốc gia không cắt giảm (liên quan đến an ninh quốc gia, quốc phòng, an sinh xã hội)

Câu 16: Khi kiểm tra quyết toán thuế tại một cơ sở kinh doanh, cán bộ thuế loại trừ chi phí lãi vay khỏi chi phí cơ sở kinh doanh đó kê khai 150 trđ. Hãy chỉ ra những nguyên nhân về pháp lý của tình hình trên.

– Theo quy định của pháp luật về thuế TNDN các xác định chi phí được trừ khi tính thuế TNDN phải thoã mãn các điều kiện sau:

– Khoản chi thực tế phát sinh liên quan đến HĐ SXKD của doanh nghiệp.

– Khoản chi có đầy đủ hoá đơn chứng từ hợp pháp theo quy định của pháp luật.

– Các khoản chi nếu có hoá đơn mua hhdv từng lần có giá trị từ 20trđ trở lên ( đã bao gồm thuế GTGT) khithanhtoán phải có chứng từ thanh toán không dùng tiền

mặt.

– Không thuộc các trường hợp các khoản chi không được trừ theo quy định

– Như vậy chi phí lãi vay thõa mãn phải thõa mãn các điều kiện được trừ và không rơi vào các khoản không được trừ theo quy định như sau

– Chi trả lãi vay không tương ứng với phần vốn điều lệ đăng ký còng thiếu theo tiền độ góp vốn

– Chi phí lãi vay vốn sản xuất kinh doanh của đối tượng không phải tổ chức tín dụng hoặc tổ chức kinh tế vượt 150% mức lãi suất cơ bản do NHNN VN công bố.

Câu 17. Nhận định: “Chỉ có doanh nghiệp sử dụng nguyên liệu đã chịu thuế TTĐB để sản xuất hàng hóa thuộc diện chịu thuế TTĐB mới được khấu trừ thuế TTĐB” có đúng không?Tại sao? Cho ví dụ minh họa.

– Trong sắc thuế TTĐB có quy định về khấu trừ thuế TTĐB như sau:

– Người nộp thuế sản xuất HH thuộc diện chịu thuế TTĐB bằng các nguyên liệu chịu thuế TTĐB được khấu trừ số thuế TTĐB đã nộp đối với nguyên liệu nhập khẩu hoặc đã trả với nguyên liệu đã mua trực tiếp từ CSSX trong nước khi xác định thuế TTĐB phải nộp. Số thuế TTĐB được khấu trừ tương ứng với số thuế TTĐB của nguyên liệu đã sử dụng để sản xuất hàng hóa bán ra. Số thuế TTĐB chưa được khấu trừ hết trong kỳ thì chuyển sang kỳ sau.

– Người nộp thuế TTĐB đối với hàng hóa NK được khấu trừ số thuế TTĐB đã nộp ở khâu nhập khẩu khi xác định số thuế TTĐB phải nộp bán ra trong nước. Số thuế

TTĐB được khấu trừ tương ứng với số thuế TTĐB nhập khẩu bán ra trong nước và chỉ khấu trừ tối đa tương ứng bằng với số thuế TTĐB tính được ở khâu bán ra trong nước.

– Như vậy nhận định trên là đúng nhưng chưa đủ vì còn thiếu trường hợp nhập khẩu HH chịu thuế TTĐB và bán ra trong nước

– Ví dụ: Trong kỳ kê khai thuế, cơ sở A phát sinh các nghiệp vụ sau:

+ Nhập khẩu 10.000 lít rượu nước, đã nộp thuế TTĐB khi nhập khẩu 250 triệu đồng (căn cứ biên lai nộp thuế TTĐB ở khâu nhập khẩu).

– Thuế TTĐB cho 1 lít rượu: 250.000.000/10.000 = 25.000 đ/lít.

+ Xuất kho 8.000 lít để sản xuất 12.000 chai rượu.

+ Xuất bán 9.000 chai rượu tương đương số số lit rượu là 8.000/12.000 x 9.000 = 6.000 lít.

+ Số thuế TTĐB phát sinh khi xuất bán của 9.000 chai rượu xuất bán là 350 triệu đồng.

+Số thuế TTĐB đã nộp ở khâu nhập khẩu nước rượu phân bổ cho 9.000 chai rượu đã bán ra là: 6 x 25= 150 triệu đồng.

+ Số thuế TTĐB cơ sở A phải nộp trong kỳ là: 350 triệu đồng – 150 triệu đồng = 200 triệu đồng.

Câu 18 . Ý nghĩa không chịu thuế?

– Khuyến khích những ngành nghề nông nghiệp là ngành mũi nhọn, xuất khẩu chính của Việt Nam.

– Mang tính ưu đãi cho mục tiêu xã hội, nhân đạo, không vì mục đích lợi nhuận.

– Không tận thu những hàng hóa dịch vụ thực chất không phục vụ cho sản xuất kinh doanh tại Việt Nam.

– Không đánh thuế GTGT những hàng hóa, dịch vụ mang tính chất thiết yếu phục vụ nhu cầu đời sống sản xuất cộng đồng, ko đặt vấn đề điều tiết tiêu dùng như: dịch vụ y tế, văn hóa, giáo dục đào tạo; bảo hiểm nhân tho; vận chuyển hành khách công cộng bằng bus…

– Giảm thiểu thời gian và chi phí theo dõi những hoạt động kinh doanh nhỏ lẻ hoặc không kinh doanh của cá nhân, hộ gia đình; phân bổ nguồn lực cho các khâu còn thiếu.

Câu 19: Ý nghĩa gia hạn nộp thuế?

– Đối với người nộp thuế:

+ Giảm bớt gánh nặng cho NNT trong thời gian khó khăn.

+ Giúp doanh nghiệp tập trung cho việc hoàn thiện trước rồi mới nộp bù phần còn thiếu

– Đối với cơ quan thuế:

+ Mang tính nhân văn do ko tính phạt vi phạm trong time dc gia hạn.

+ Giảm thời gian theo dõi doanh nghiệp cũng như tránh tạo rủi ro gián tiếp đẩy doanh nghiệp đến phá sản.

+ Đảm bảo được khoản tiền thuế tương ứng phần không bị thiệt hại.

Câu 20: Nêu căn cứ tính thuế giá trị gia tăng đói với hàng hóa tiêu dùng nội bộ? Giải thích vì sao quy định như vậy?

Quy định như vậy bởi vì 3 lý do sau đây:

– Thứ nhất, Thuế GTGT là thuế tính trên phần giá trị tăng thêm của hàng hóa dịch vụ phát sinh trong quá trình từ khâu sản xuất lưu thông đến tiêu dùng. Do đó hàng tiêu dùng nội bộ cũng thuộc khâu sản xuất do đó sẽ bị tính thuế giá trị gia tăng.

– Thứ hai, đảm bảo nghĩa vụ thuế của doanh nghiệp, đảm bảo nguồn thu của Nhà nước, để chắc chắn rằng DN sẽ phải kê khai khoản tiêu dung nội bộ tránh thất thoát nguồn thu ngân sách

– Thứ ba, Hàng hóa tiêu dùng nội bộ người bán và người mua đều chủ thể là doanh nghiệp nên không có căn cứ để xác minh cụ thể giá tính thuế là bao nhiêu; giữa người bán và người mua không có thỏa thuận trao đổi giá cả nên lấy giá giao dịch tương đương trên thị trường là giá khách quan nhất và phù hợp nhất

Series lý thuyết thuế vòng 2 final:

Phần 1 ở đây

Phần 2 ở đây

Phần 3 ở đây

Phần 4 ở đây

Phần 5 ở đây (vừa ổ sung thêm)

Series một số vấn đề lý thuyết cần nhớ ôn vòng 2 thuế

Phần 1 xem ở đây

phần 2 xem ở đây

phần 3 xem ở đây

Phần 4 xem ở đây

Phần 5 xem ở đây

Phần 6 xem ở đây

Phần 7 xem ở đây

Bài viết khác cùng mục: